Золото пошатнусь?

Рост цен на физическое золото в основном был обеспечен Китаем, и не только прямыми покупками, но и косвенно: созданием хранилищ золота в Азии и Африке, что в будущем обеспечило бы клиентам болшее удобство и безопасность хранение золотого запаса.

Хранилища расположенные в регионах торговли, а порой и на территории клиентов, вызывают больше доверия нежели «подвалы» Норд Фокс или Лондонской биржи.

Создание распределённых хранилищ, наращивание собственных резервов и увеличение добычи золота на территории Китая и купленных по всему миру рудниках в совокупности с организацией торговли на Шанхайской бирже золота в будущем могло привести к переводу юаня на золотой стандарт.

Такой подход явно укреплял позиции юаня в противовес к бумажному доллару.

Штаты не могут такого допустить

Вспомним, что стало с С. Хусейном пожелавшим торговать нефтью за ЕВРО, с М. Каддафи при попытке создать единую африканскую валюту на основе золотого динара.

Вот и «подгорело» в Китае.

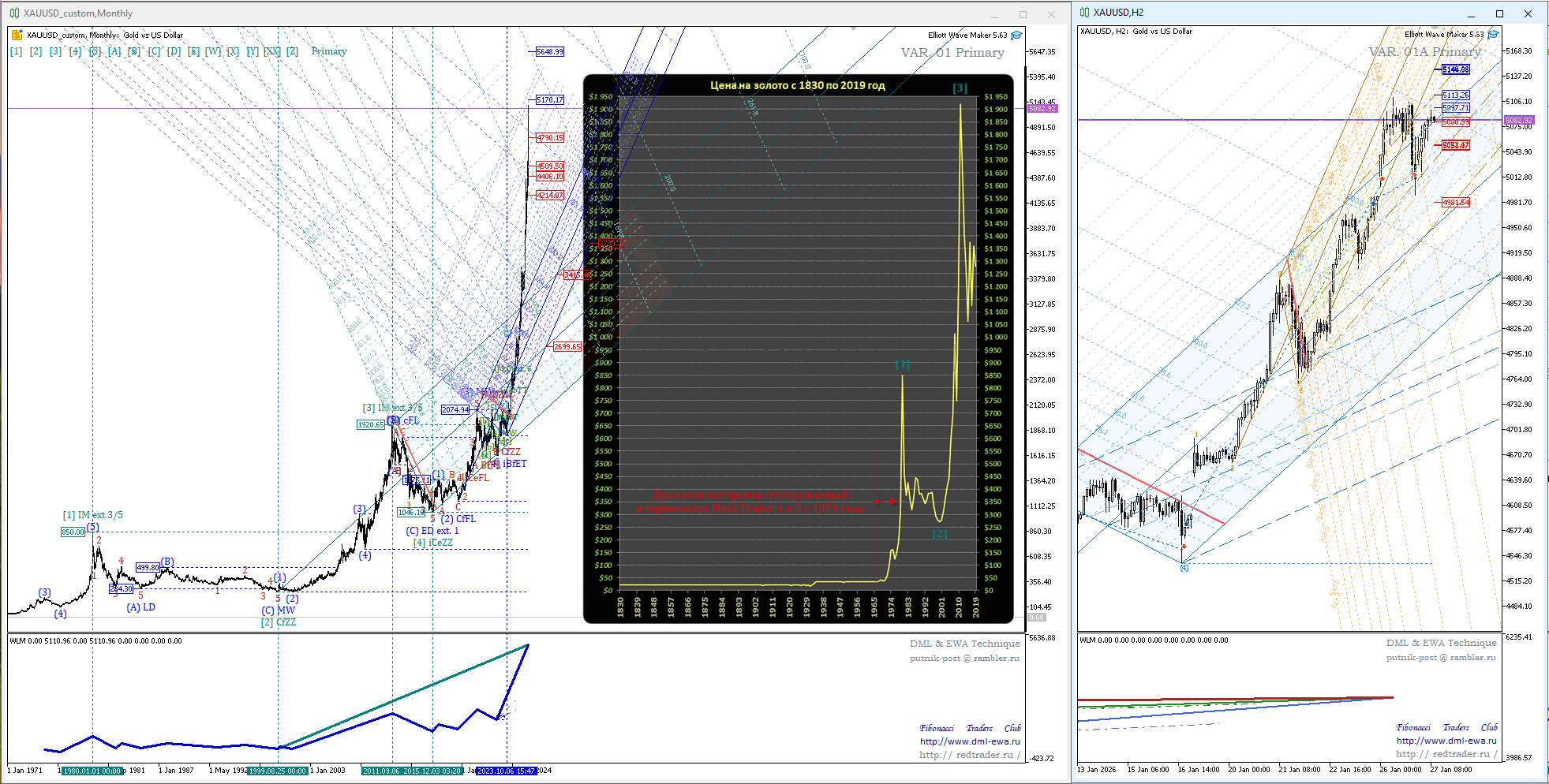

Если в Китае что-то загорится — тогда и золото может пошатнуться.

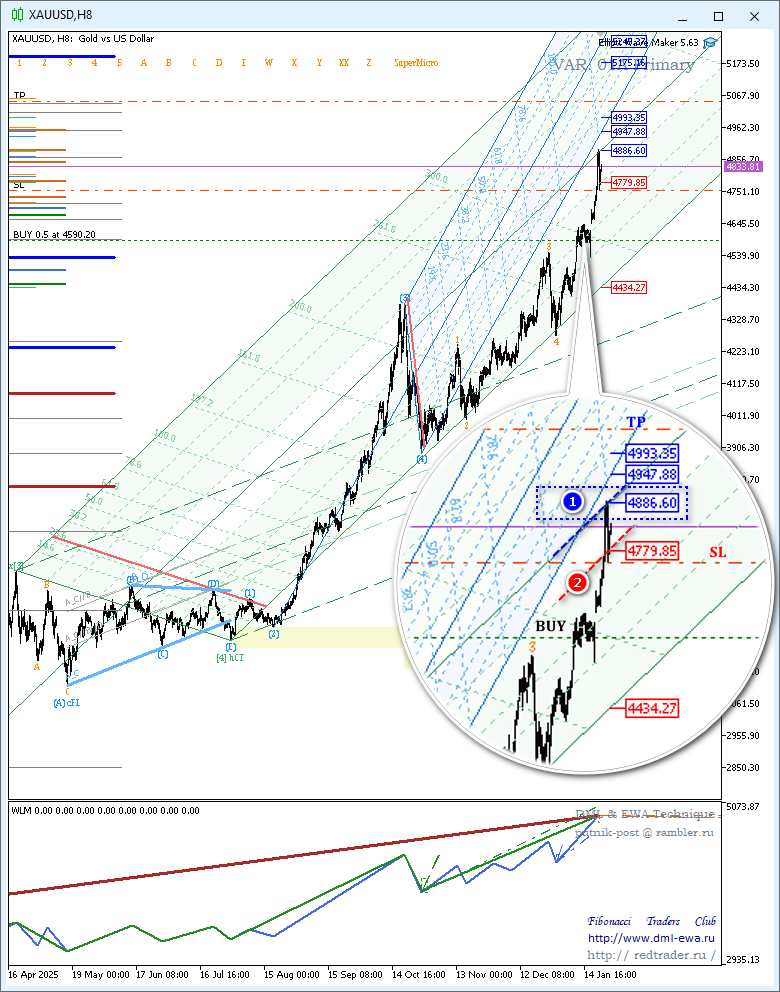

Смотрим новости из Поднебесной и анализируем поведение курса золота.

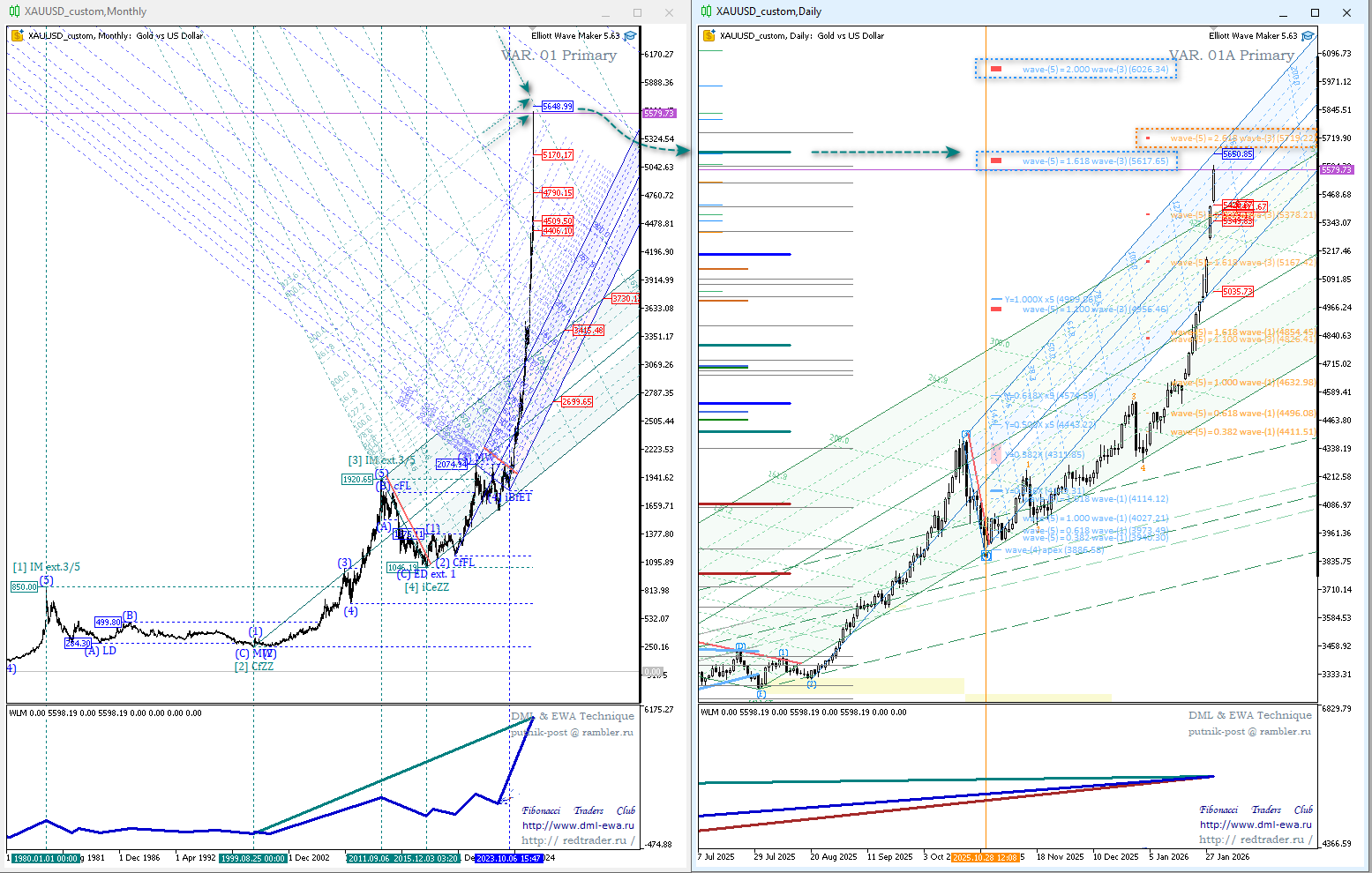

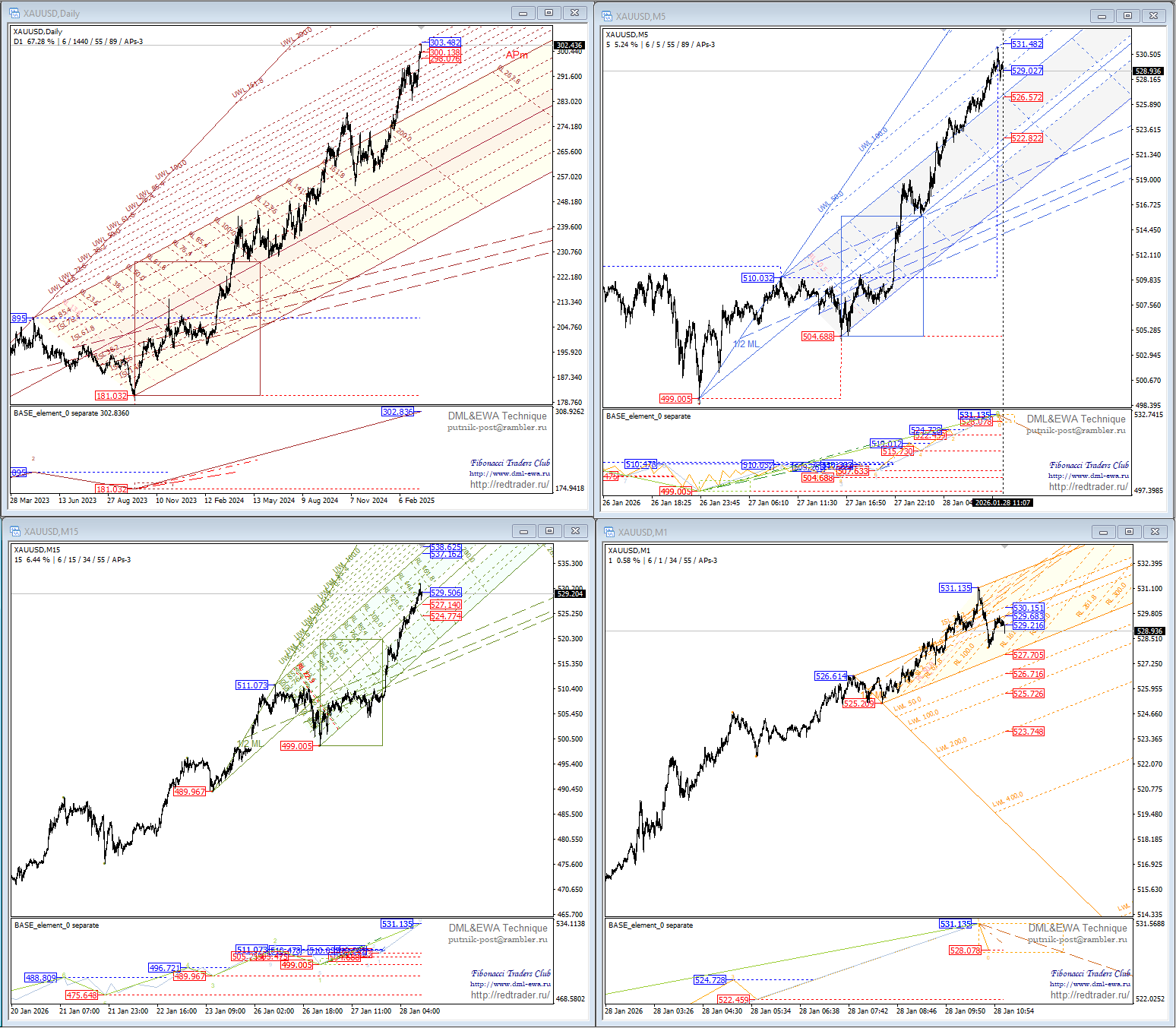

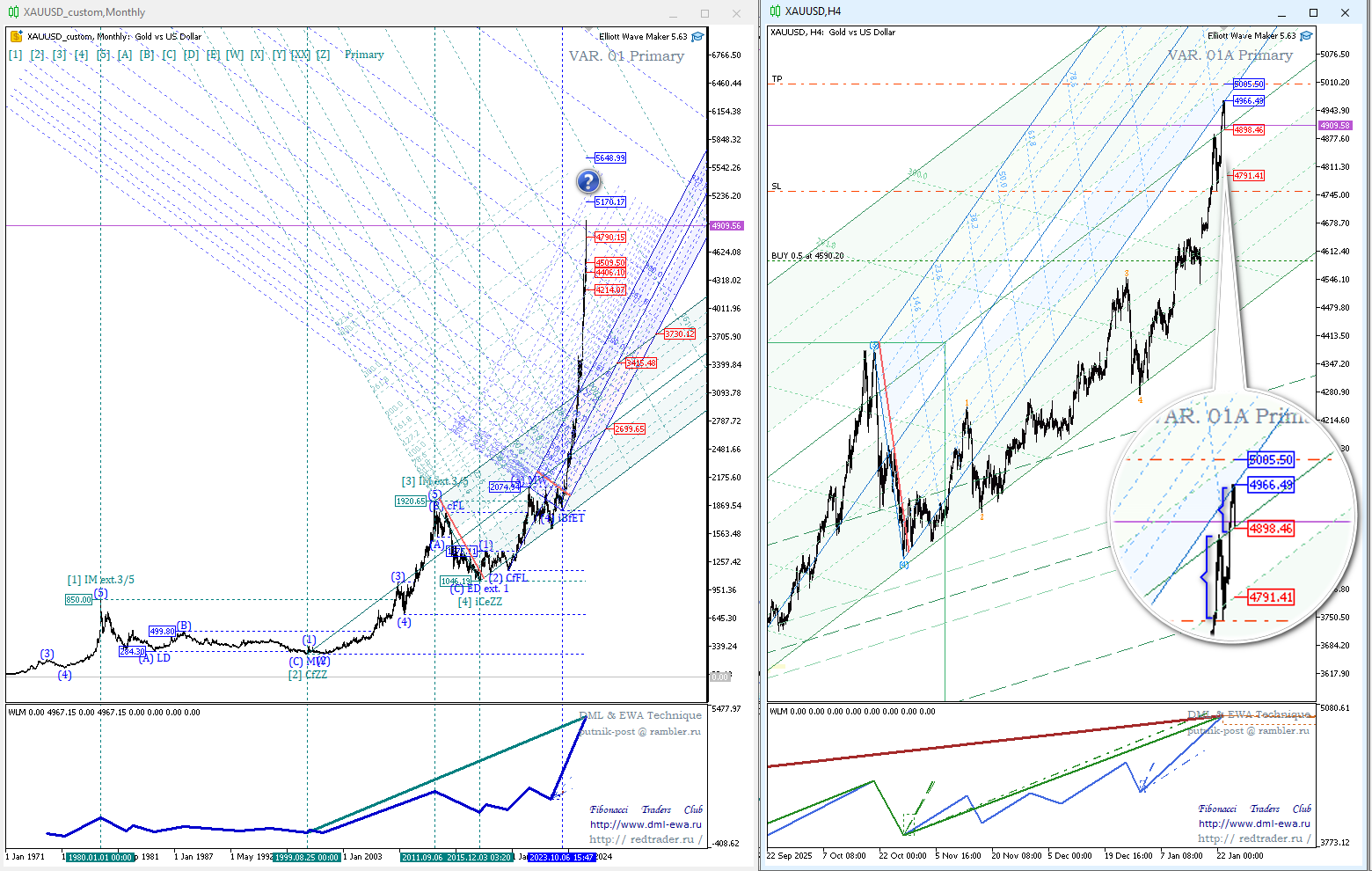

Не существенный откат по крайней мере уже на лицо.

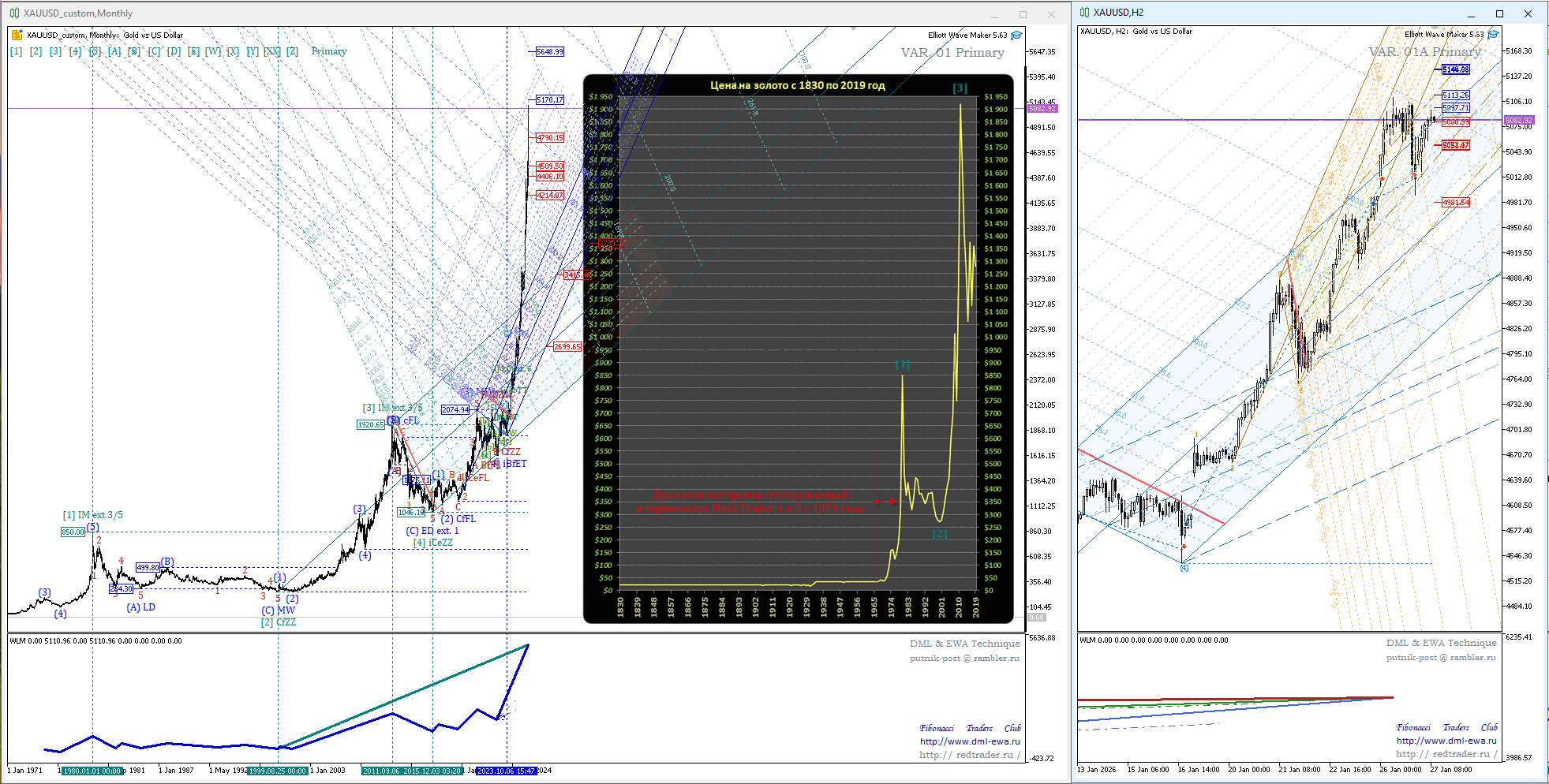

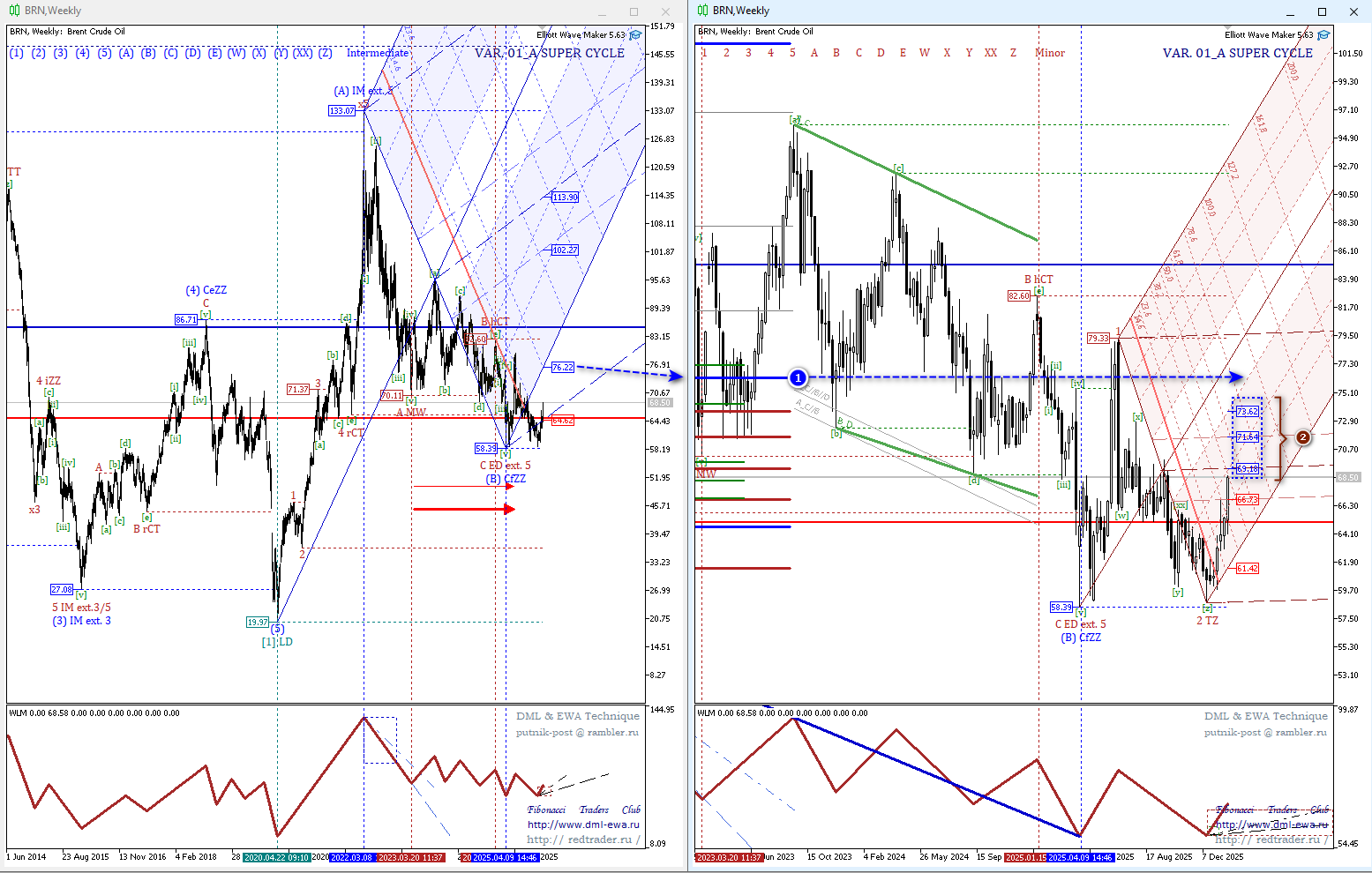

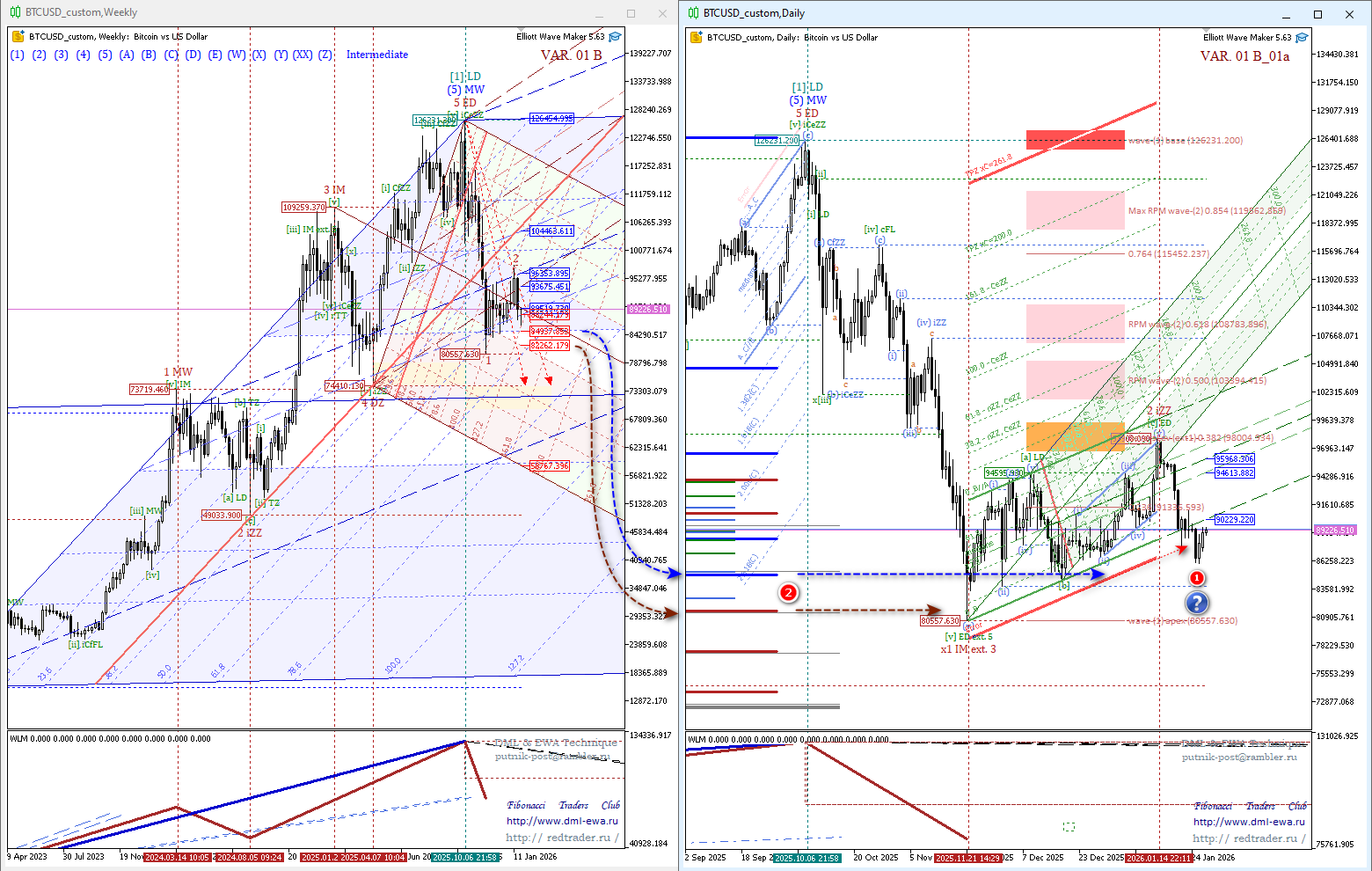

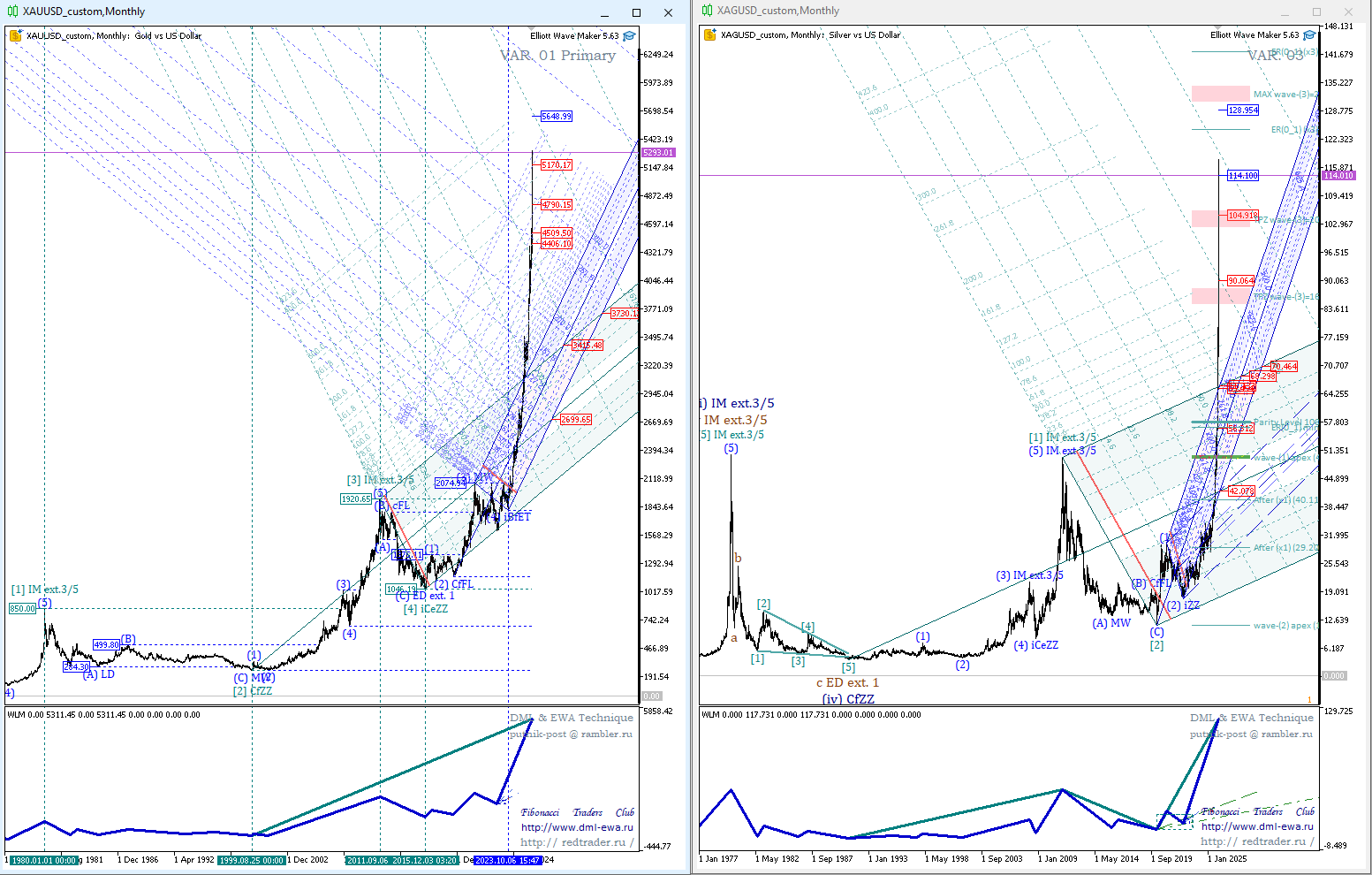

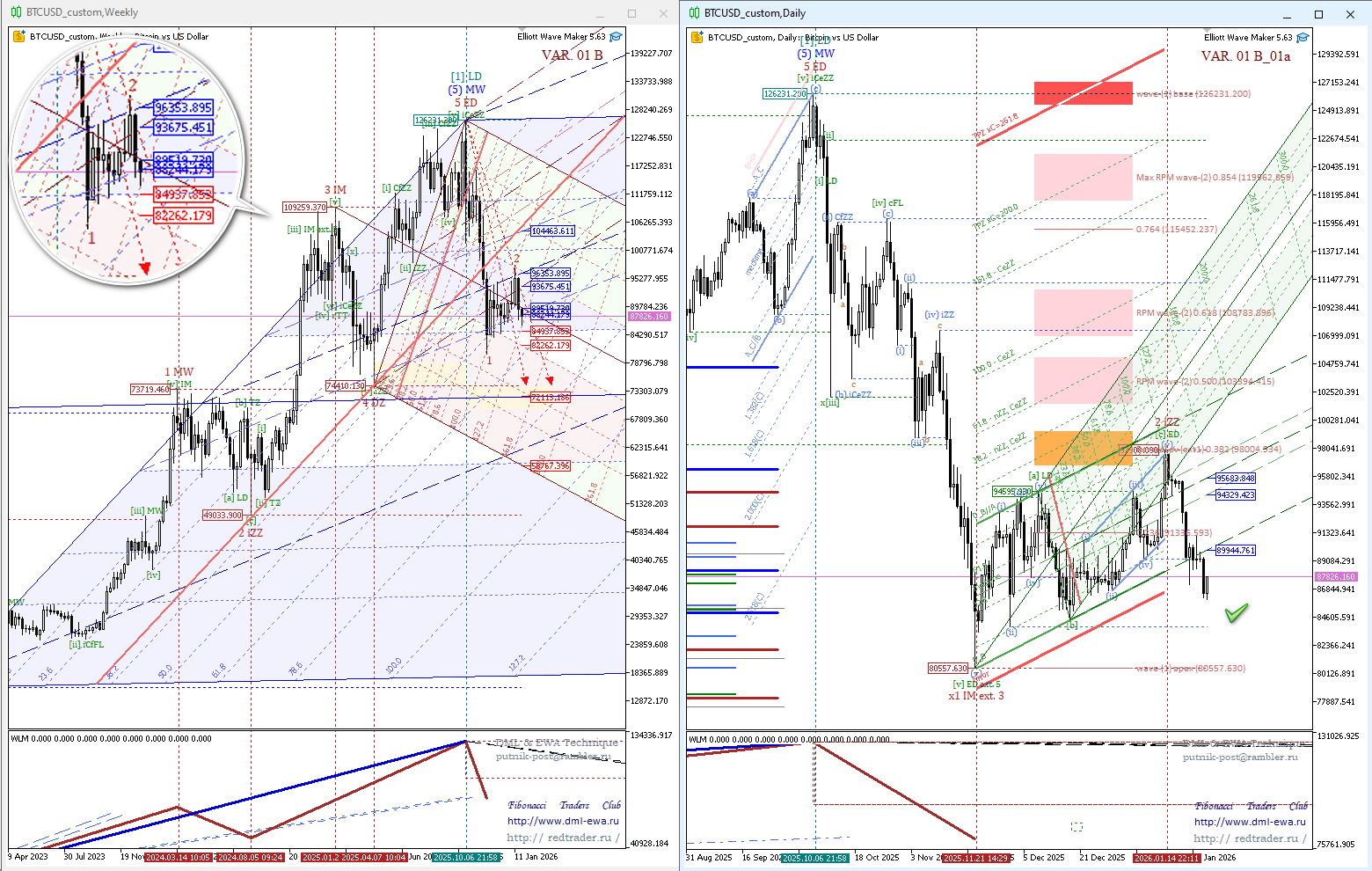

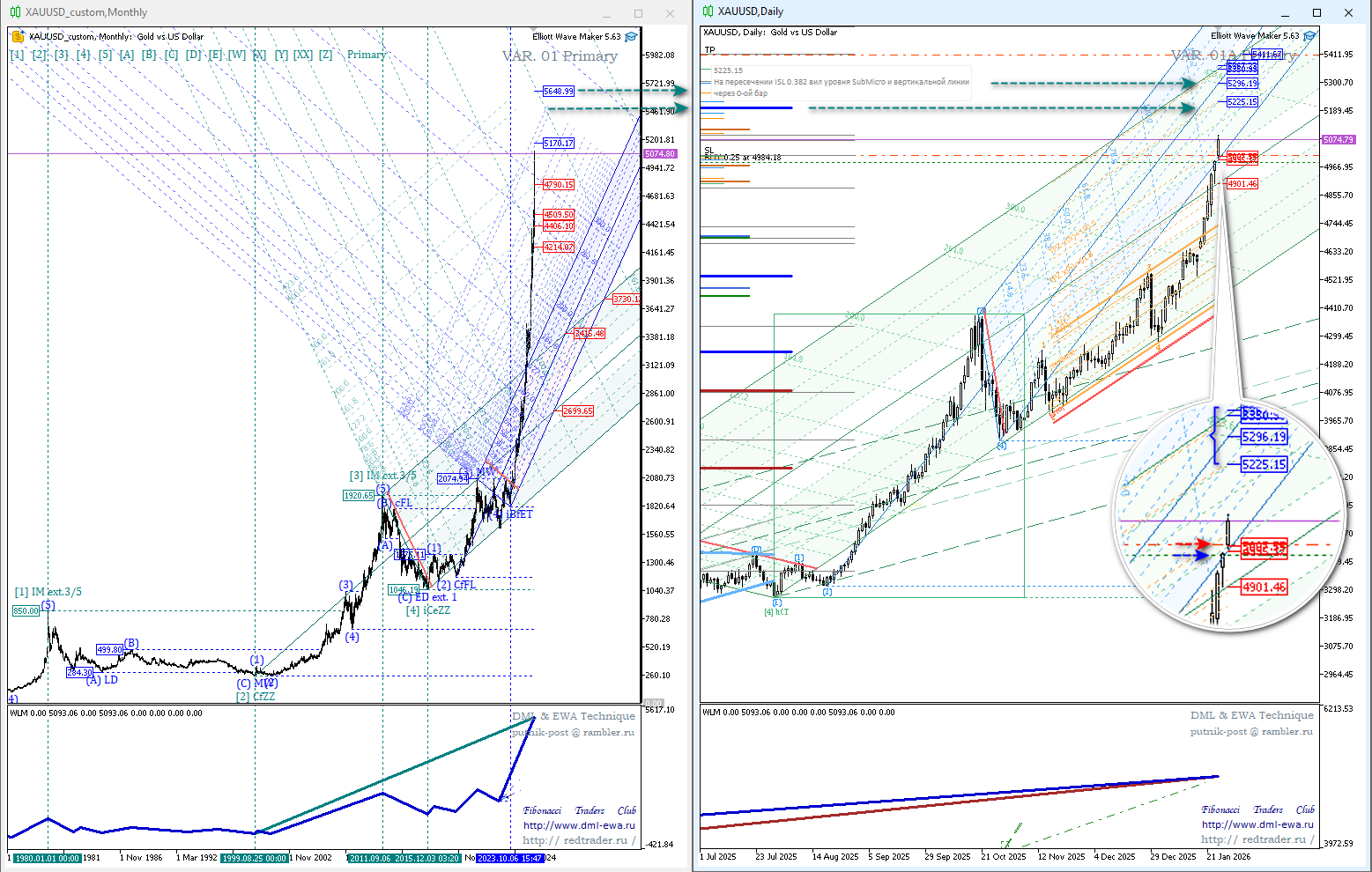

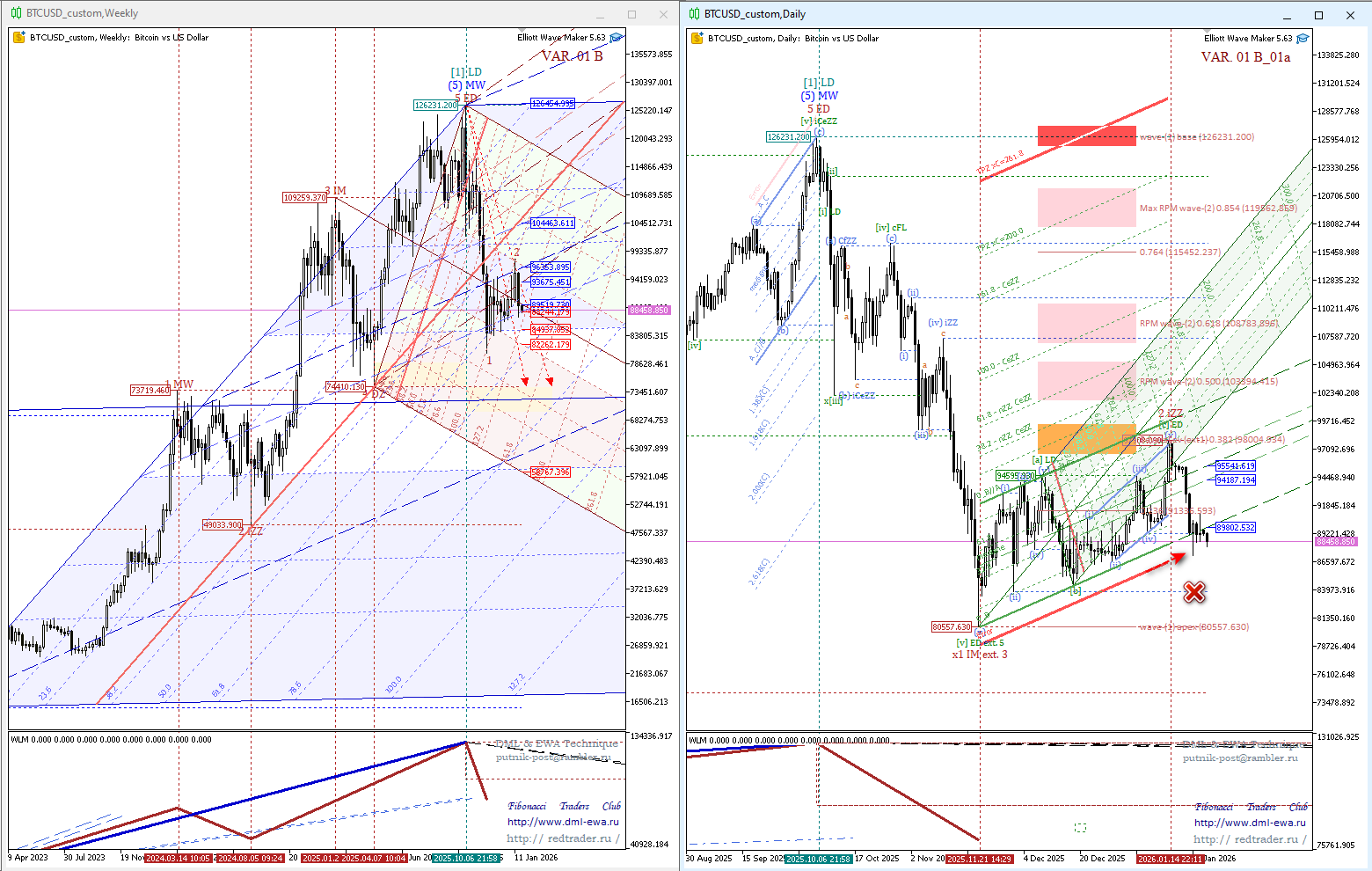

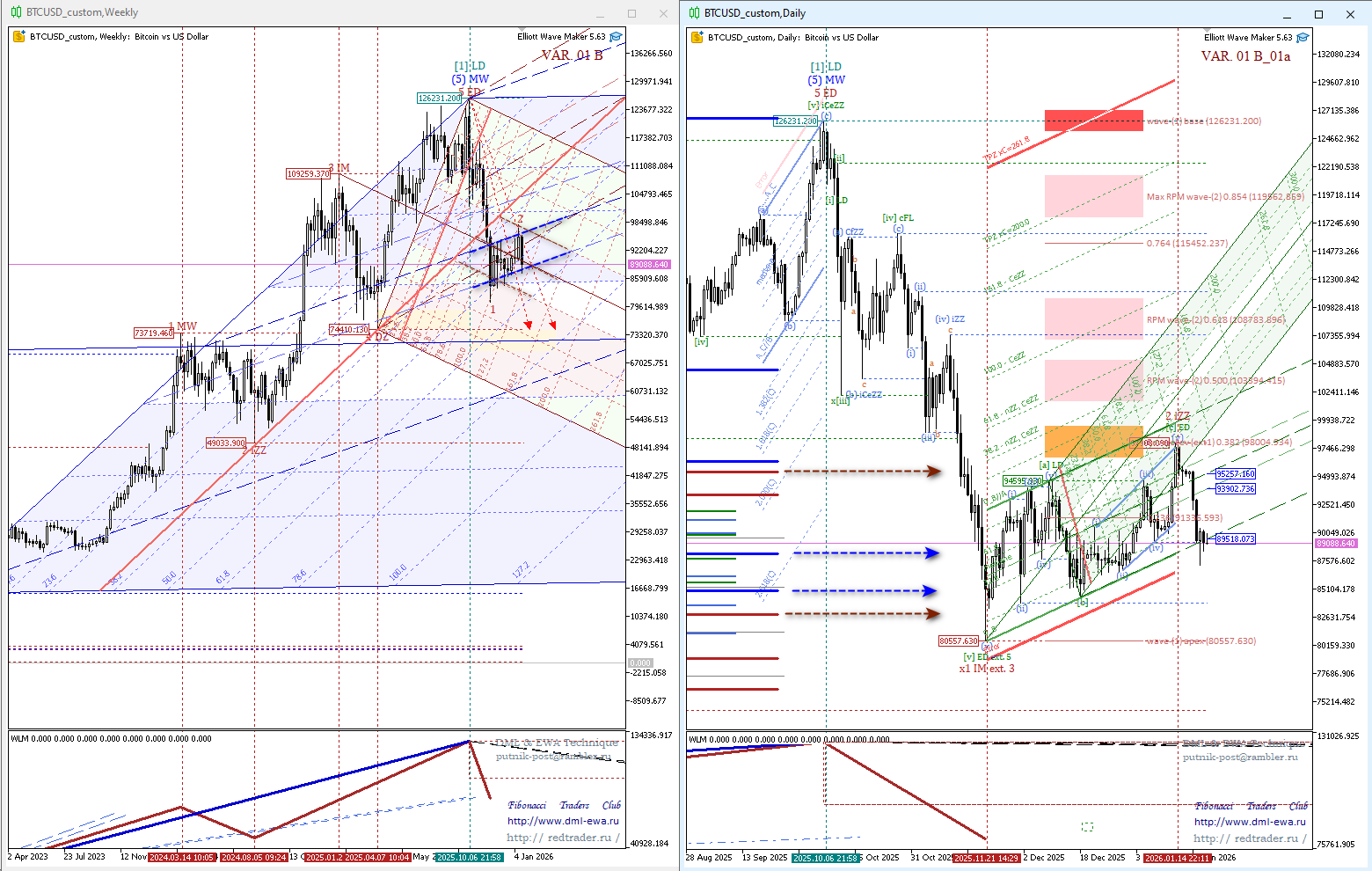

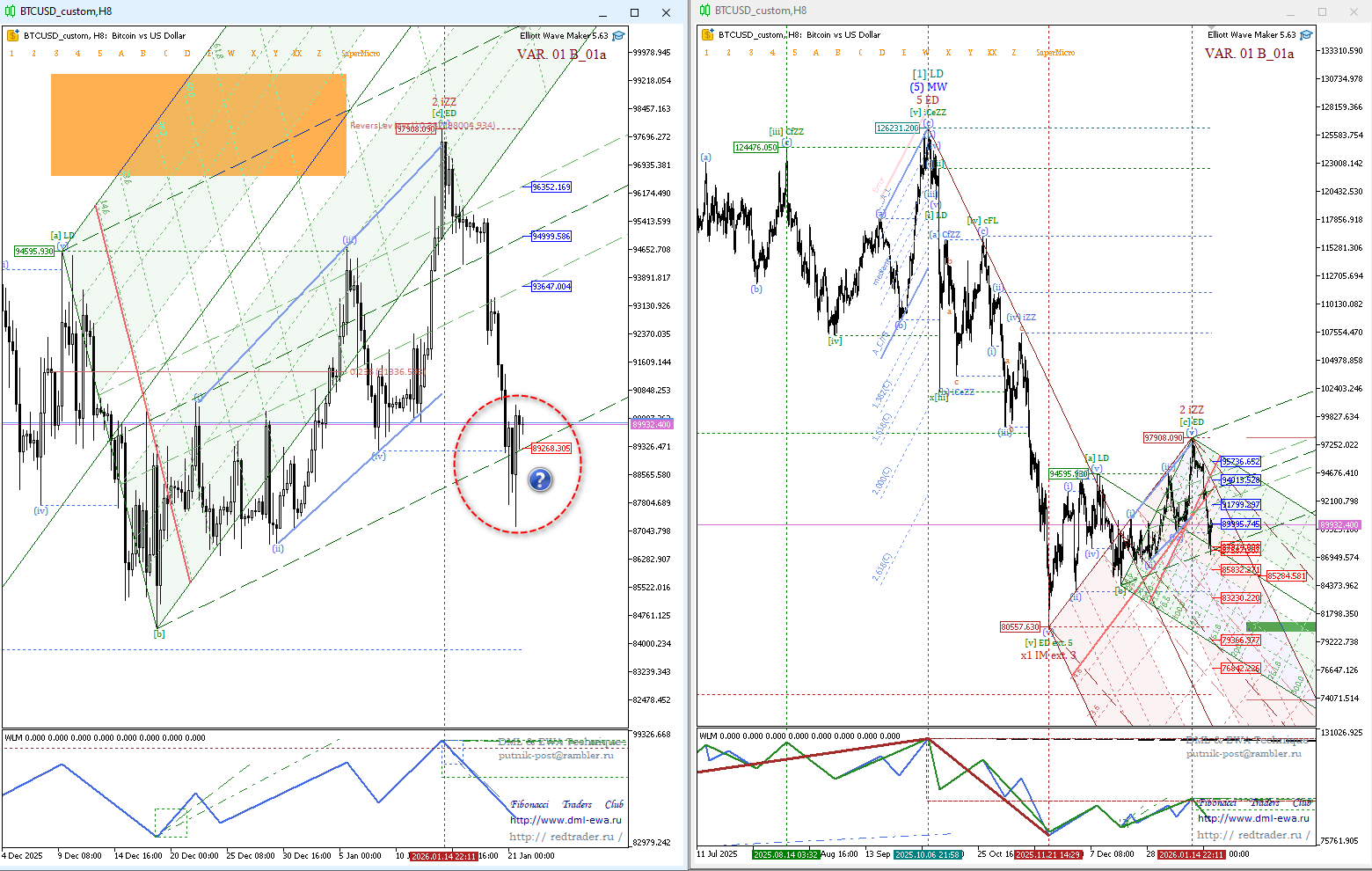

Графики: позиции закрылись по ордерам.

Последние коментарии